Commentary

中国企業の過剰債務問題の現在地

大企業は改善、小規模企業は悪化

中国企業の過剰債務問題は、中国にとって極めて重要な構造問題であるにもかかわらず、その実態はよく分かっていない。一般的に、この問題を検討するにあたり、データは国際決済銀行(BIS)のTotal Credit Statisticsが用いられる。しかし、BIS統計では、企業、家計、政府といった借り入れ主体別の内訳を把握できるものの、それ以上の状況を知ることはできない。そこで、企業の財務データや金融機関の貸出データを用いて、中国企業の債務問題の状況把握を試みた。

大企業の債務比率は振れを伴いながらも改善

中国企業の債務問題は、全体として捉えると改善がみられる。これは、大企業の債務問題が改善しているためである。一方で、小規模企業の債務問題は悪化している。

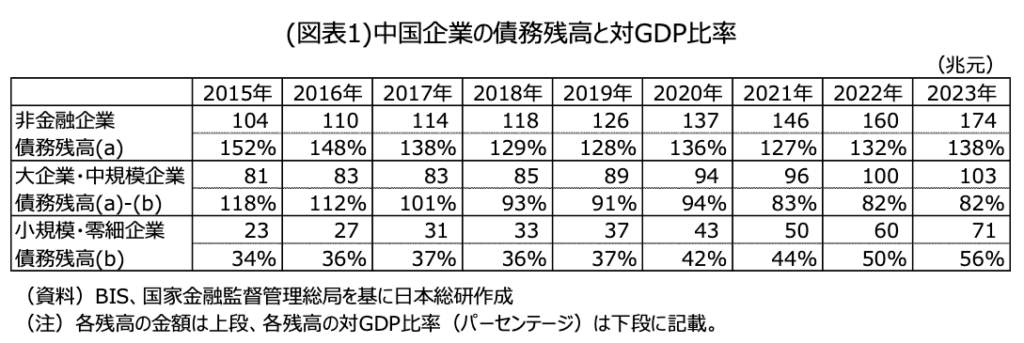

まず、BISの統計を基に中国の部門別の債務をみると、家計部門の債務残高の対GDP比率が2015年末の39%から2023年末の62%へ、政府部門も同期間において42%から83%へと大きく上昇している一方で、非金融企業部門は152%から138%へと小幅に低下している(図表1)。

次に、BISと中国金融当局の統計を基に試算した企業規模別の債務をみると、大企業・中規模企業の債務残高の対GDP比率は、2015年末の118%から2023年末の82%へ低下している。

5,000社余りの非金融上場企業の財務データから試算した債務比率も改善している。非金融上場企業全体の債務残高は、2015年末の11.0兆元から2023年末の23.3兆元へと継続的に増加しているものの、分母の付加価値額が3.9兆元から9.0兆元へとより速いペースで増加したことで、債務残高の対付加価値額比率は2015年末の280%から2023年末の260%へと低下している。他方、小規模・零細企業の債務残高の対GDP比率は、同じ期間において34%から56%へ上昇している。

政府による企業債務のコントロール

中国の大企業の債務比率に改善がみられる背景には、政府による企業債務のコントロールがある。

政府は2015年、「三去、一降、一補」すなわち生産能力・住宅在庫・債務の三つの過剰を解消し(三去)、生産コストを引き下げ(一降)、弱い分野を支援する(一補)というスローガンを掲げた。ただし、どのように過剰な債務や生産能力を解消するのか、どのように生産コストを引き下げるのか、弱い分野とは何か、といった具体的な説明は当初ほとんどなかった。

急増した企業債務を持続可能なレベルに落ち着かせる取り組み(デレバレッジ策)が、明らかになったのはその翌年であった。たとえば、2016年10月に国務院は「企業のレバレッジ比率の積極的かつ安定的な引き下げに関する意見」で、企業の合併再編の推進や債務構成の最適化(債務リストラ)、法令に則った破産手続きの実施、などの7項目を打ち出した(岡嵜[2019])。

鉄鋼業を例に、政府の取り組みとその影響をみると、政府は2016年以降、粗鋼生産能力の削減目標を定めたほか、債務リストラを進めた。近年では、脱炭素政策の推進を理由に年間の粗鋼生産量や生産能力の拡大を制限している。

これらの結果、鋼材の需給バランスは改善に向かい、鋼材価格は2016年以降持ち直した。また、中国鉄鋼メーカーは、高い加工技術が必要とされる冷延鋼板や電磁鋼板など高級鋼材の生産設備に的を絞って投資を行っている。

鋼材価格の上昇と製品の高級化に伴って、大手鉄鋼メーカー32社の付加価値額が2014年の617億元から2017年に1,550億元へ増加した。一方で、債務残高が同期間に4,690億元から4,891億元と横ばいを維持したことで、債務比率は2014年の759%から2017年の315%へ大きく低下した。その後、債務残高、付加価値額ともにおおむね横ばいで推移している結果、債務比率もおおむね横ばいを維持している。

大企業の債務問題の改善が続くのか、注視が必要

中国の非金融企業部門で債務の急増がみられたのは、2008年から2016年までの期間であった。BISによると、非金融企業部門の債務比率は2008年末の90%からピークの2016年3月末には155%へと65%ポイント上昇した。

その原因として、リーマン・ショック後の4兆元の景気対策をきっかけとした過剰な投資の盛り上がりを指摘できる。企業は、大規模な金融緩和によって資金調達コストが低下するなか、過度な資金調達を続けていた。その資金でインフラ建設や不動産開発プロジェクトを進め、建設資材である鉄鋼やセメントなどの生産設備に投資をしていた。

その後、2016年から非金融企業部門の債務比率が小幅に改善していること、とりわけ、大企業の債務比率が振れを伴いながらも改善していることは、中国経済が持続的な成長を果たすうえでの好材料といえる。一方で、このところ中国政府が景気を下支えするために企業に設備更新を奨励したことで、国有企業は積極的に固定資産投資を拡大しようとしている。今後、中国政府が企業債務を適切な水準にコントロールできるのか、注視する必要がある。

債務が急増する小規模・零細企業

大企業で債務比率の改善がみられる一方で、小規模・零細企業の債務に目を転じると、貸出残高が急増し、債務比率も一貫して上昇していることが懸念される。国家金融監督管理総局によると、商業銀行とその他金融機関を合わせた金融機関全体の小規模・零細企業向け貸出残高は、2015年末の23兆元から2019年末の37兆元、2023年末の71兆元へ急増している。その対GDP比率も同期間で36%から42%、56%へ急上昇している。

小規模・零細企業の債務の大部分は銀行からの借入金であることを勘案すると、小規模・零細企業向け貸出残高は、その債務残高にほぼ等しいとみなすことができる。実際、中国人民銀行のワーキングペーパー・王信ほか[2021]によると、2019年末時点で小規模・零細企業と中規模企業を合わせた「中小零細企業」の社債発行残高は1.3兆元である。これは、同時点の小規模・零細企業向け貸出残高の3.4%、GDPの1.3%にとどまる。

とくに注目すべき点は、2019年末から2023年の期間の小規模・零細企業の債務残高の増加分34兆元は、同じ期間の大企業・中規模企業の債務残高の増加分14兆元を大きく上回っていることである。

コロナ禍への対応

小規模・零細企業向け貸出が急増している主因は、コロナ禍への対応である。政府は、2020年1月後半に新型コロナウイルス感染症を徹底的に封じ込める「ゼロコロナ政策」を採用した。2020年後半から2021年に行動制限はいったん緩和されたものの、2022年にオミクロン株が流行しだすと上海や北京などで再び厳しい行動制限が行われ、2022年12月まで続いた。その一方で、ゼロコロナ政策による経済へのマイナス影響を緩和するために、金融と財政の両面で対応策を打ち出した。金融面では、市場への資金供給や再貸出等を通じた企業への金融支援、財政面では、増値税(付加価値税)の減税や社会保障料の企業負担分の減免等の措置を、それぞれ実施した。

とりわけ、政府が2020年2月の国務院常務会議で、小規模・零細企業と中規模企業向けの貸出の元利払いを猶予し、不良債権として計上しないことを一時的に是認するとの決定を発出した。同年5月の全人代では、金融当局が貸出額と貸出金利を強力に指導している「小規模・零細企業向け包摂金融貸出」の伸び率を、前年比40%以上とするよう大型商業銀行に要請した。

この結果、同期間に小規模・零細企業による資金繰り確保を目的とした借り入れが急速に拡大していった。そして、この借り入れの急拡大により、企業倒産数や失業者数の増加圧力が弱まったことは事実である。経済協力開発機構(OECD)[2024]によると、中国では2020年に小規模・零細企業と中規模企業を合わせた「中小零細企業」のうち、倒産した企業の数は全体の4.1%にとどまった。この倒産比率はその後2021年に3.3%、2022年に3.5%と、経済成長率が高かった2013年の8.0%や2014年の7.0%を大きく下回る水準で推移している。

先進国では、中小零細企業向け貸出金利は、その信用力を反映して大企業向け貸出金利を上回るのが一般的である。ところが、2019年以降の中国では、政府の強力な貸出指導を受けて、「小規模・零細企業向け包摂金融貸出」の平均金利は大企業向けとほぼ同じ水準に抑制されている。2023年末時点で、小規模・零細企業向け包摂金融貸出の残高は29兆元と、GDP比23%の規模に達した。

中国最大の国有銀行である中国工商銀行を例に確認すると、「小規模・零細企業向け包摂金融貸出」の平均金利は、2017年に5.21%と企業向け貸出全体の平均金利を0.85ポイント上回っていたが、2019年に4.52%へ低下した。2019年におけるその平均金利と企業向け貸出全体の平均金利の差は0.04ポイントとなった。2020年から2023年の期間も、小規模・零細企業向け包摂金融貸出の平均金利と企業向け貸出全体の平均金利の差は0.1ポイント以下である。

中国経済の新たなリスク

小規模・零細企業向け貸出の急増は、2015年から2020年にかけて急増した不動産向け貸出のそれを彷彿(ほうふつ)させる。不動産開発企業向け貸出と住宅ローンを合わせた不動産向け貸出残高は、2015年末の21兆元から2020年末に50兆元へ急増し、その対GDP比率は同期間に30%から49%へと、5年間で19ポイント上昇した。その後、2020年秋から政府が不動産開発企業の資金調達を厳しく抑制したことをきっかけに、この貸出残高の伸びは鈍化し、不動産開発企業は相次いで債務不履行に陥った。小規模・零細企業向け貸出残高も、2023年末に71兆元、その対GDP比率は56%と、やはり5年間で20%ポイント上昇している。

このままでは、いずれ巨額の債務が焦げ付き、不良債権が急増しかねない。不動産開発企業の債務が注目されてきたが、それに加えて、小規模・零細企業の債務が過剰債務問題を巡る新たな焦点になることが懸念される。

国際通貨基金(IMF)も、中国の小規模・零細企業の債務急増に警鐘を鳴らし始めた。2024年2月に公表した『対中4条協議報告書』では、不動産市場の低迷とコロナ禍による非製造業企業の収益悪化により金融機関の資産の質が低下していることに加え、小規模・零細企業向け金融包摂貸出の急増も金融機関の資産の質に対する懸念を高める材料になっている、と指摘している。

(本稿は、関[2024]を加筆修正したものである。2024年6月に公表されたBIS Total Credit Statisticsでは、中国の地方政府融資平台の債務残高が非金融企業部門から取り除かれたことを受けて、近年の非金融企業部門の債務残高の値が下方修正された。本稿は、BISの最新値を使用した。)

(参考文献)

- 岡嵜久実子[2019]「中国におけるデレバレッジの進展状況:「過渡期」の難しさ」、外国為替貿易研究会『国際金融』1322号、2019年7月。

- 関辰一[2024]「中国過剰債務問題の新たな動き:債務比率が改善する大企業、債務が急増する小規模企業」、日本総合研究所『環太平洋ビジネス情報RIM』24, No.93、2024年5月

- IMF [2024],” People’s Republic of China: 2023 Article IV Consultation”, IMF Country Report, No.24/38, February 2024.

- OECD [2024], Financing SMEs and Entrepreneurs 2024: An OECD Scoreboard, March 2024.

- 王信、雷曜、祝紅梅、趙天奕、王紫薇、唐文強、周有容[2021]「完善中小微企業融資制度問題研究」、中国人民銀行『中国人民銀行政策研究』2021年第7期。